カルダノネットワーク上にアルゴリズム・ステーブルコインDjedのリリースを間近に迫る中、2021年9月に@GooseOfCrypto氏によるカルダノのDjedステーブルコインとTerraLabのUSTステーブルコインの2つのプロトコルを比較した記事が大変参考になりますのでご紹介します。

以下はthecryptodrip.comに掲載された記事「The Stablecoin Candidate」を翻訳したものです。

ステーブルコイン候補

by Mr.Goose 2021年9月

貨幣が政府によって管理されている限り、金本位制は、その(多くの)不完全性にもかかわらず、唯一許容できる安全なシステムである。しかし、貨幣を政府の管理から完全に取り除く方がよい。

F・A・ハイエク

1976年、オーストリアの経済学者で政治哲学者のハイエクは、市場のインセンティブと競争の規律によって、利己的な銀行は政府よりも貨幣の価値を維持するために良い仕事をすると提唱した。彼は、政府貨幣の廃止こそが、無規律な国家支出によるインフレ、不安定さ、経済ナショナリズムを解決するものだと考えていた。

彼は、人、金、資本が自由に行き来できる自由な文明の世界を見た。そこでは、貨幣は政府によって「合法」とみなされるのではなく、「法律、言語、道徳のように自発的に出現する」自由があるのです。私利私欲を通じた市場の規範によってのみ、貨幣の独占を改革することができる場所。

この世界は、今まさにあなたの目と鼻の先で、ステーブルコインという斬新な技術によって築かれつつある。

ステーブルコイン

ステーブルコインは、現在のところ、従来の不換紙幣の世界(主にドルを参照通貨とする)から、暗号技術によって強化されたデジタルの世界へと向かう流動性の橋渡しの役割を担っています。

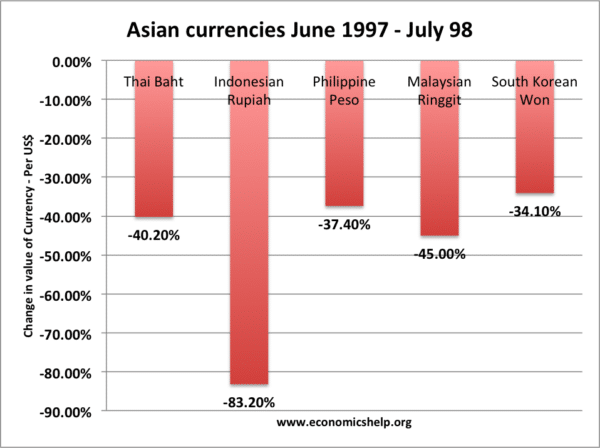

しかし、安全でスケーラブルなプロトコルを構築することは、不換紙幣と暗号の両方の世界において著しく困難であることが証明されています。例えば、東アジアの金融危機で、タイが米ドルのペッグをタイバーツから外し、アジア全域に通貨切り下げの衝撃を与えた「Asian Contagion(アジアの伝染性)」があります。

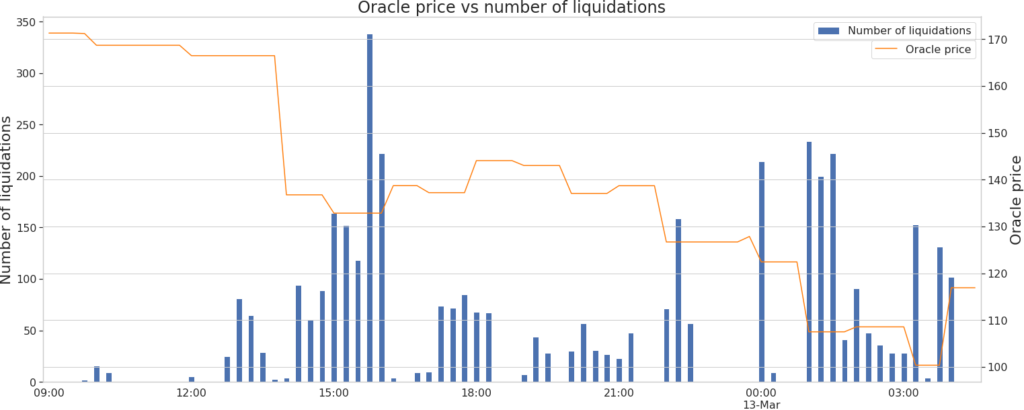

暗号の世界でのもう一つの例は、ZEROオークション入札(すなわちネットワークの混雑による無料のETH)、オラクル価格の不一致、およびイーサリアムの急激な売りでMakerDAO金庫から膨大な量のETHが清算された「Black Thursday(黒い木曜日)」である。非競争的なオークションでボラティリティを利用した「キーパー」からMakerDAOから賭博されたETHの額は、今日の現在のETH価格で1億3千万ドルに相当するそうです。

このように、安定した通貨を開発するだけでなく、維持しようとすることは大変なことです。デジタルアセット領域で安定した通貨を成功させるためには、適切な開発と、適切なネットワーク効果が必要です。今日は、CardanoのDjedステーブルコインとTerraLabのUSTステーブルコインの2つのステーブルコインのプロトコルを分解してみます。

この2つのステーブルコインを紹介する前に、まずステーブコインに関する知識を身に付けてください。

仕組み

現在のステーブルコイン環境は4つの柱に分かれています。

- オフチェーン担保型

- オンチェーン担保型

- 非担保型(Un-collateralized

- ハイブリッド

オフチェーン担保型

Tether (USDT) は中央銀行に預けられているドルにペグされているため、オフチェーン担保のステイブルコインの一例である。

オフチェーン不換紙幣担保ステーブルコインは、暗号業界を支える倫理観に反したものですが、現在主流となっています。

また、中央集権化、カウンターパーティーリスク、規制の制約を受けます。これは、SECとTetherの間で行われた最新の規制のラウンドで明白になりました。

フィアットに裏打ちされたペグ付きステーブルコインは、私たちが求めているニューマネー改革には適合しません。

オンチェーン担保

MakerDAO(DAI)は、他の暗号通貨の預金に裏打ちされているため、オンチェーン担保型ステーブルコインの一例です。

オンチェーン担保のステーブルコインには、暗号市場のボラティリティに起因する大きな欠点もあります。このボラティリティは、前述したように”Black Thursday”のような事象を引き起こす可能性があります。

暗号担保のステーブルコインは、後で述べる極端な分数準備銀行による過大なリスクにさらされているのです。

非担保化

Benchmark Protocol (MARK)は、価格変動に対応するアルゴリズムによって価格が安定するため、無担保のステーブルコインの一例です。

Benchmarkは、すべてのトークン所有者が比例配分で所有するトークンをリベースすることで、需要と供給に対応する弾性リベーストークンです。

アルゴリズムによるリベーストークンは、ステーブルコインの目標であるボラティリティを排除するには硬直的であり、むしろボラティリティを低下させるだけです。

Djed

カルダノのDjedステーブルコインはハイブリッドステーブルコインの一例で、アルゴリズム暗号に裏打ちされたペグステーブルコインである。しかし、これには理由があります。

歴史的な背景として、Djedは「安定」を意味する古代エジプトのシンボルで、エジプト神話では神オシリスの背骨を象徴していたそうです。

カルダノのDjedステーブルコインは、Minimal DjedとExtended Djedの2つの主要なイテレーションに分かれています。Minimal Djedは、ペグを保証するために、プロトコルは1よりかなり大きな準備率を維持しなければならないという基本的なテーゼです。

Djedは、最も単純な需要と供給の法則に支配される自律的な銀行のように振る舞います。自律銀行の仕組みを理解するために、まず中央銀行の仕組みの最も単純なバージョンについて知識を深めておきましょう。

中央銀行

中央銀行は、貨幣供給が拡張的か収縮的かにかかわらず、ミクロ経済とマクロ経済の両方に影響を与える貨幣供給の執行者である。中央銀行の目的は、実体経済(多くの場合GDPで表される)が効率的に動き、経済成長(つまりインフレと雇用)を刺激できるようにすることである。しかし、実体経済が常にスムーズに動くとは限らないので、中央銀行(連邦政府)が介入する必要がある。

中央銀行には、経済成長を促進するために利用できる手段がいくつかある。

まず、中央銀行は商業銀行に対して準備金を要求し、商業銀行は預金総額のX%を準備金として保有しなければならない(fractional banking:部分準備銀行制度として知られる)。中央銀行は、経済により多くのお金を循環させたい場合は、準備率を下げ、逆にお金の供給を引き締めたい場合は、準備率を上げる。本稿執筆時点では、預金準備率はゼロである。

第二に、政策金利、つまり商業銀行が中央銀行からお金を借りる際の金利であるフェデラルファンド金利を設定することが認められている。フェデラルファンドレートが低ければ低いほど、住宅ローンや自動車ローン、個人ローンなどの実質金利を下げることができる。逆に、フェデラルファンドレートが高ければ、実質金利は高くなる。

第三に、米国財務省が発行する国債を売買し、それを投資家に販売する。国債、債券、社債はすべて政府発行の債券であり、FRBはこれを利用してフェデラルファンド金利を操作する。

最後に、中央銀行は、支払いとして直接銀行システムに入る政府証券を買い上げるために、お金を作り出す、または「印刷する」ことができる。

Minimal Djed(最小限のジェド)

中央銀行が現実世界の経済安定化に向けてどのように機能しているかを理解したところで、カルダノに戻ろう。

Minimal Djedは、中央銀行のツールに似た自動化ツールを使い、スマートコントラクトを使って安定化を機械化します。覚えておくべき重要な違いは、中央銀行とは異なり、Djedは常に準備金の比率を1より高く保つよう努めることです。要するに、流通しているステーブルコインとリザーブ(準備)コインの間には、常に1以上のペッグが存在する必要があります。

これは、bank runs(取り付け騒ぎ)のようなことが起きないようにするためです。bank runsとは、経済が破綻したり、預金を預かっている金融機関への不信感から、銀行の預金者が一斉に引き出しに殺到することです。銀行は通常、準備金の10%、つまり今回のケースではゼロしか保有していないため、預金者に支払うべき資本の90%が不足することになる。大恐慌の時も、2008年の金融危機の時もそうだった。

そこでDjedは、通貨ツールの代わりに、最低準備金比率が常に現在の流通するステーブルコインを買い戻せるように、プロトコル自体にパラメータを組み込んでいる。そのために、最低準備率を設定し、それに達するとユーザーはステーブルコインを買ったり、リザーブ(準備)コインを売り戻したりすることができなくなるようにしているのです。

また、埋蔵量の希薄化(埋蔵量が過剰になり、埋蔵コイン保有者に参加するインセンティブを適切に与えるために、手数料によって埋蔵コイン保有者が受け取る金額を制限すること)を防ぐために、プロトコルは、ユーザーが埋蔵コインを購入することができなくなる最大積立比率を設定しています。

Djedはペッグする通貨を必要とせず、変動する資産の指数や加重平均を目標価格とすることに留意することが重要である。

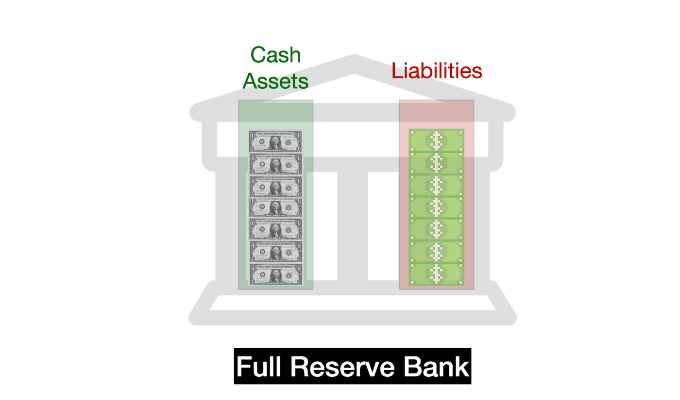

完全な準備銀行には資産と負債があります。Djedでは、負債とは最低準備率、つまり流通しているすべてのステーブルコインを買い戻すために必要な準備金の量です。資産とは準備金余剰、つまり最低準備率以上の準備金と手数料のカバーである。準備余剰金、つまり資本は、リザーブコインの保有者に等しく分配されます。

市場の混乱時に参加者がリザーブコインを売却できるように、所定のパラメータが強制的に設定されており、リザーブコイン参加者は手数料と証拠金でそのリスクに対応しているため、積立金は支払不能になることがありません。

つまり、基本的には次のような仕組みである。

ユーザーは、準備金の比率が運用可能な範囲にある限り、ADA を使って準備金のコイン(リザーブコイン)を購入する。

- リザーブプロバイダーは、ADAの価格が上昇した場合の潜在的な上昇を吸収し、Djedを購入するユーザーには安定性を提供します。逆に、リザーブプロバイダーはADAの価格の下落も吸収する。基本的には、手数料と証拠金によってADAの価格にレバレッジをかけたポジションをとっています。ADAの価格が入金時点より上昇した場合、リザーブプロバイダーは最初の入金額とプロトコルから発生する手数料、そして上昇分の差額を換金することができます。

別のユーザーは、その預金を効果的に「担保」するのに十分な準備金があるため、Djedを購入することができます。

- ステーブルコインの保有者は、リザーブプロバイダーが負うリスクをリザーブ参加者に等しく分散させることで、安定性を享受しています。つまり、ベースコイン(ADA)の価格が下落した場合、裁定取引イベントは、最初の預金を換金できるステーブルコインホルダーにとってのみ有益であり、換金時の価格と預け入れ時の価格との差額を積立参加者が支払います。

本当にそれだけで、極めてシンプルです。Minimal Djedは、安全で、数学的にシンプルで、ゲーム理論に基づいた安定コインのプロトコルであることが、定理証明され、形式的に検証され、実際に証明されました。

しかし、欠点もあります。

例えば、リザーブコインのbank runs:取り付け騒ぎは、リザーブコインが最低額に達し、リザーブコインの売却ができなくなる前に、リザーブコイン参加者がリザーブエクイティから預金を引き出そうと競争することで起こり得ます。また、準備金が最低積立率に達すると、リザーブコインの価格が変動するため、市場価格よりも低い最低価格を人為的に設定する必要があります(例えば、1ドルを2ドルで購入する)。

また、ErgoブロックチェーンにMinimal Djedを展開する際に起こった問題点として、オラクル為替レートの更新が遅いために価格を予見した悪質なクジラから準備金が流出し、システムを操作してリザーブコインの連続売買で準備金を流出させることが可能になったことが挙げられます。この問題は、オラクル更新時間を60分から12分に短縮し、手数料を1%から2%に引き上げることで解決されました。

Extended Djedは現在、厳密な定理証明を続けてこれらの問題を修正し、ブロックチェーンをまたぐすべてのMinimal Djedの実装で簡単に更新できるようにするために開発されています。

それでは、Terraに飛び込んでみましょう。

UST

TerraのUSTは、無担保アルゴリズムペッグのステーブルコインの一例で、これまた口が悪いですね。USTのフラッグシップペッグはドルです。USTはLUNAトークンを使って価格の安定を維持しますが、価格の安定を強制するものではありません。Lunaは伝統的な定義や仕組みの観点からは担保とはみなされず、USTステーブルコインの裏付けとはみなされないが、しかしUSTとの裁定機会のために内生的な関係を継承しています。

では、USTはどのようにして安定性を維持しているのだろうか。

USTはTerraブロックチェーン上のステーブルコインで、Proof-Of-Stakeのコンセンサスメカニズムで運用されています。ネットワーク上のバリデーターは、セキュリティーとシニョレッジによる安定性の基礎的な役割を担っています。シニョリッジとは、通貨の価値からその製造にかかるコストを差し引いたものです。例えば、1ドルを生産するのに0.67セントかかるとしたら、シニョリッジは〜0.33セントとなります。テラの場合、造幣局のコストはゼロである。

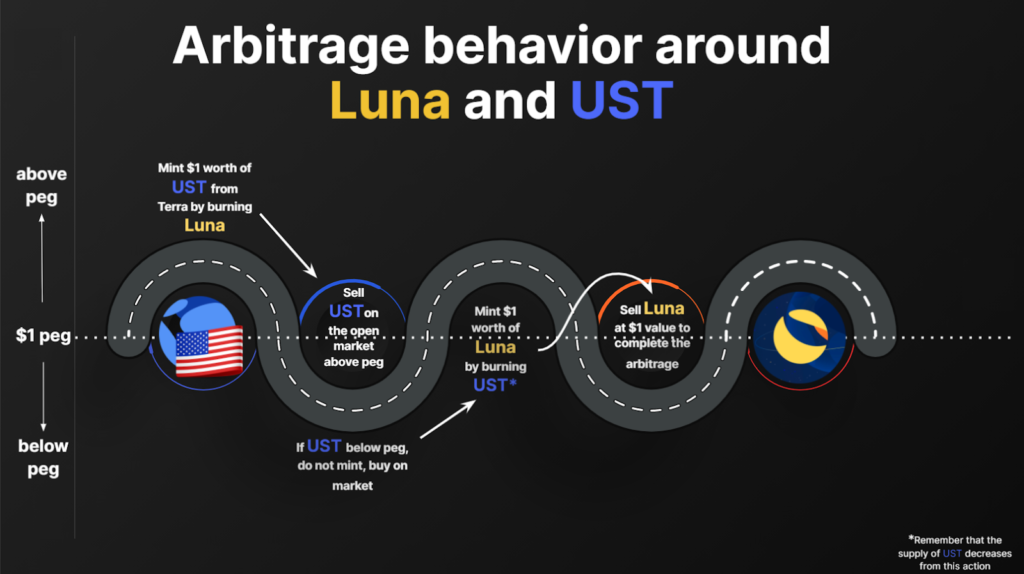

この裁定機会は、Djedの内部メカニズムにも非常によく似ています。

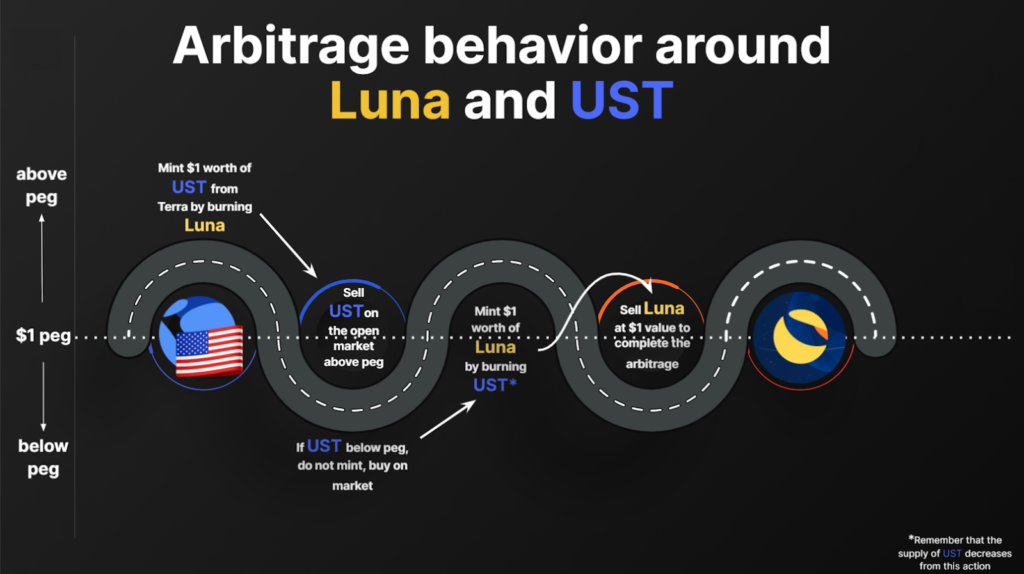

1UST<1ドルのとき、UST保有者は1USTを1ドル相当のLUNAと交換することができる。

1UST>1ドルの場合、LUNA保有者は1USTと1ドル分のLUNAを交換することができる。

裁定者は、価格がペッグ制に戻ることを確実にするために、インセンティブを与えられています。

USTの需要が高まると、ユーザーはLUNAをオンチェーンでUSTに交換し、内部メカニズムにより、新しいUSTを鋳造する際にLUNAを燃やす(シニョリッジと呼ばれる)。その一部は、財政政策にあるように、Terraに建設される新しいプロジェクトの資金として国庫に納められます。基本的にこれは、USTの価格変動が事実上LUNAの供給変動に転嫁されることを意味し、したがってTerraのバリデータはUSTの収縮と供給拡大の際の短期的な変動を吸収することになります。Terraバリデーターが得るシニョリッジと取引手数料による燃焼率報酬は、市場の変動に合わせて毎週自動的に調整されます。

さて、内部メカニズムを理解したところで、LUNAとUSTの関係を整理してみましょう。USTは、ドルでも暗号でもなく、Terra・エコシステムの成長に支えられています。

え?それはどのように機能するのですか?

Terra・エコシステムは直感的かつ本質的にネットワークの成長を利用し、上記の内部メカニズムを通じてその成長を安定に変換します。プロトコルの反射的な性質により、エコシステムの採用は、burn-to-mint力学によってLUNAの供給にデフレ圧力をかけることができ、したがって価値が発生します。ルナはペグを維持するためにUSTの裁定に使われるので、常に効用を持ち、効用は税金、手数料、シニョリッジによって支払われます。

カルダノのDjedよりずっと単純ではありませんが、非常に堅牢です。しかし、カルダノのDjedと同じように、Terraにも欠点があります。

例えば、主な問題はUSTトークンが何にも裏付けられていないという事実で、それは主にエコシステムの信頼に依存しており、安全性の低いいくつかの非焼き付け型プロトコルのインセンティブがあるのです。例えば、マーク・キューバンが「鉄と巨人」の中で知っているように、LUNAの保有者がシステムに対する信頼を失い、拡大局面(つまり1ドル以下のペッグ)において市場で売られるというデス・スパイラルが起こり得ます。テラのエコシステムの反射的な性質は、その後、売り圧力の増加によってUSTの価値の下降スパイラルを引き起こし、エコシステムに逆行するようになります。

これは、USTが2日連続でペグを失った最新の2021年5月のクラッシュで多少起こりましたが、デススパイラルとは言い難いでしょう。アンカー・プロトコルの清算など、内部メカニズム以外の理由もありましたが、USTプロトコル自体には重要ではないので、簡潔に説明することはしません。

Terraはまた、オンチェーン攻撃を防ぐために、オフチェーン流動性がオンチェーン流動性よりも高いという依存関係を持っています。オフチェーン取引所における価格インパクトと流動性不足の間のダイナミズムにより、悪質な行為者は、インフレになったオラクル提供の為替レートであなたのルナをオンチェーンでスワップすることにより、インフレになった価格インパクトを示すオラクル価格を利用することができるのです。ルナをUSTに高値でスワップした後、オフチェーン取引所に戻って市場で売り、流動性のない価格を押し下げます。その後、チェーン店に戻り、USTをLunaに交換し、その差額を懐に入れるのです。スリッページはこのような攻撃の収益性に影響を与えるかもしれませんが、十分な量のポジションがある場合は、プロトコルレベルのソリューションが必要です。

将来的にこのようなことが起こらないようにするための提案が進行中です。

まとめ

Terra Ecosystemは堅牢で、USTを活用したdAppsによってシステムの成長に拍車をかける手段が多く、Luna/USTの反射性から、成熟したレジリエント(「弾力性のある」「柔軟性がある」「回復力のある」)なステーブルコインの可能性も高い。とはいえ、システムにより多くの接続と堅牢な機能があるため、USTプロトコルにとって潜在的な弱点も生まれます。これは、Luna/USTに売り圧力を連鎖させる直接的な影響を与えたAnchorプロトコル清算イベントにも表れています。来る9月9日のColombus-5ローンチで展開されるUSTは、他の多くのブロックチェーンに接続する予定です。これはシステムの成長をさらに拡大させ、より多くの潜在的な弱点を生み出す可能性があります。

一方、カルダノは、プロトコルの主要な銀行機能に関する金融・財政政策を指示する外生的要素を必要としない、極めてエレガントでシンプルなアプローチをとっています。とはいえ、グローバルリザーブへの依存は、Ergoブロックチェーンがさらされているよりも大規模な、そして確実にカルダノブロックチェーンがもたらすであろう大規模な需要に見合った信頼性や安全性があるかどうかはわかりません。ブロックチェーンの混雑や取引速度などの外部要因を考慮すると、準備金への依存率に予期せぬ問題が発生する可能性があります。

時間が経てばわかることです。

関連記事